Il più recente confronto tra Megatrend è quello di: Luglio 2021.

Gli ETF tematici

Nella mia serie di approfondimenti sui Megatrend ho al momento analizzato i seguenti ETF tematici:

- Cybersecurity ( L&G cyber security UCITS ETF: ISPY IE00BYPLS672)

- Games ( Vaneck vectors video gaming and esports UCITS ETF: ESPO IE00BYWQWR46)

- Water ( Ishares Global Water UCITS ETF: IH2O IE00B1TXK627)

- AI (WisdomTree Artificial Intelligence UCITS ETF: WTAI IE00BDVPNG13)

- Robotics ( iShares Automation & Robotics UCITS ETF: RBOT IE00BYZK4552)

- Invecchiamento (iShares Ageing Population UCITS ETF: AGED IE00BYZK4669)

- Cloud (WisdomTree Cloud Computing UCITS ETF: WCLD IE00BJGWQN72)

- Battery (L&G Battery Value-Chain UCITS ETF : BATT IE00BF0M2Z96)

- Blockchain (Invesco Elwood Global Blockchain UCITS ETF: BCHN IE00BGBN6P67)

- Millennials (Lyxor MSCI Millennials ESG Filtered UCITS ETF: MILL LU2023678449)

- Clean Energy (iShares Global Clean Energy UCITS ETF: INRG IE00B1XNHC34)

- Future Mobility (iShares Electric Vehicles and Driving Technology: ECAR IE00BGL86Z12)

- Smart cities (Amundi Smart City UCITS ETF: SCITY LU2037748345)

- Healthcare Innovation (L&G Healthcare Breakthrough UCITS ETF: DOCT IE00BK5BC677)

In questo approfondimento confronterò tutti gli ETF tematici (tranne MILL)con il Nasdaq 100 e con l’indice azionario mondiale (iShares World ETF: SWDA). L’analisi partirà da ottobre 2019, data dalla quale sono quotati buona parte degli ETF tematici analizzati.

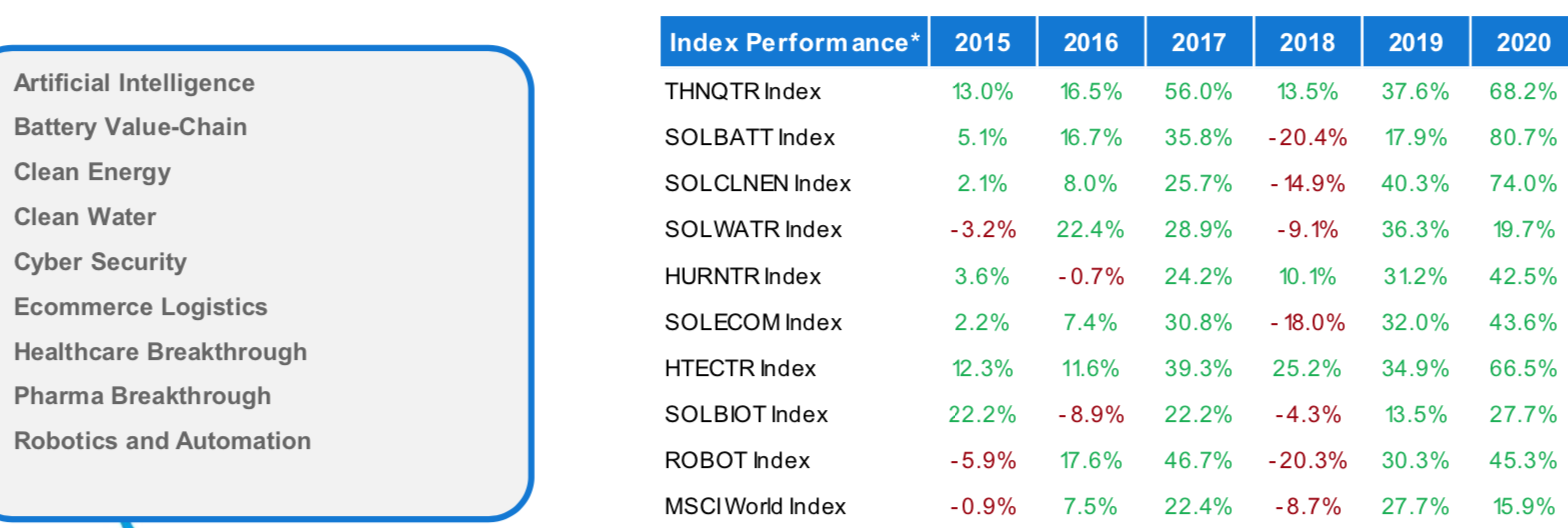

Qui sotto trovate le performance degli indici tematici usati dai prodotti L&G, alcuni di questi indici non esistevano in passato e sono stati calcolati tramite backtest. Interessante vedere come l’Healthcare e l’AI mostrino performance positive anche nel 2018.

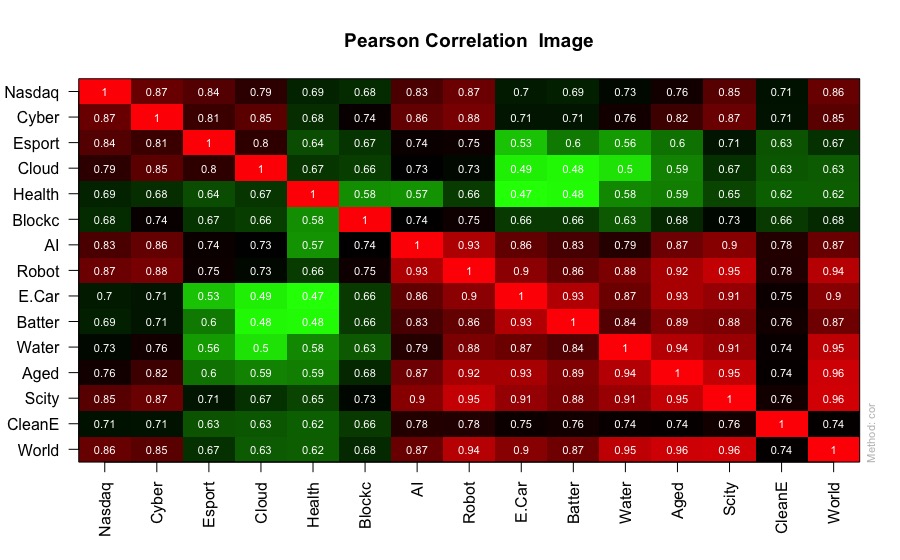

La correlazione tra ETF tematici

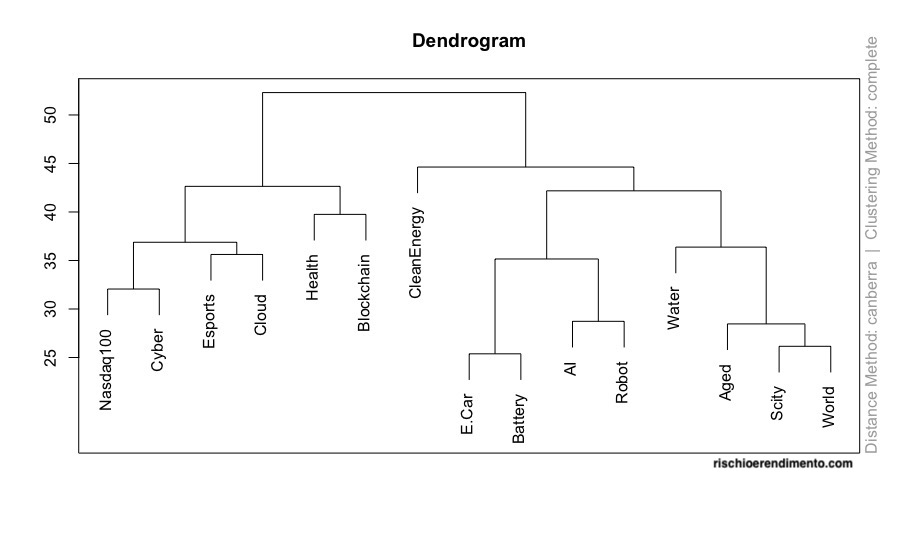

La correlazione tra i 17 ETF non è sicuramente di facile lettura, perciò calcoliamo le distanze e creiamo un diagramma ad albero per proporre una possibile gerarchia degli ETF tematici (basandoci solo sulla correlazione sui rendimenti settimanali). Notiamo che col passare del tempo si assiste a una maggiore diversificazione del comportamento dei vari prodotti.

Il diagramma ad albero è abbastanza simile a quello di gennaio, salvo per la nuova coppia DOCT BCHN. Partendo da questi dati divido in 2 gruppi i vari ETF, un sottogruppo da confrontare col MSCI World e uno da confrontare col Nasdaq-100. (Si potrebbe anche utilizzare il World Technology index ma i due hanno un comportamento abbastanza simile e i prodotti sul Nasdaq sono più liquidi e meno costosi.)

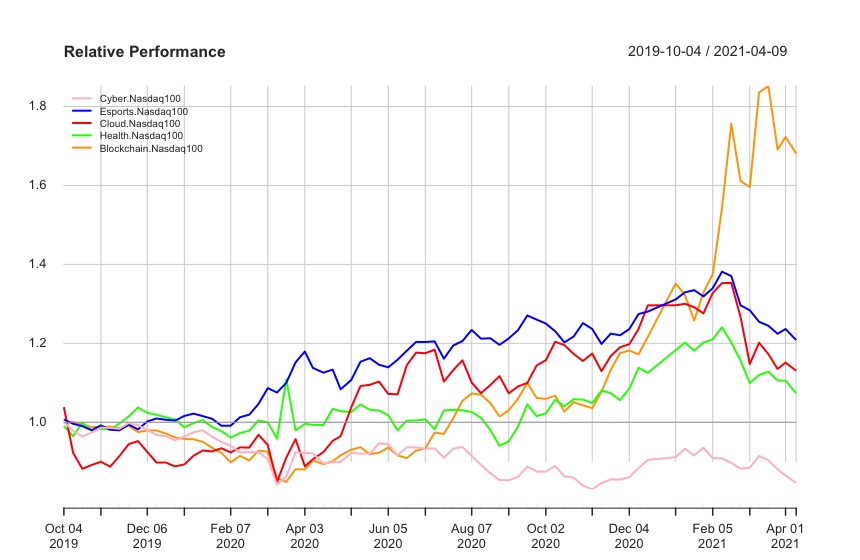

Gruppo 1: Nasdaq

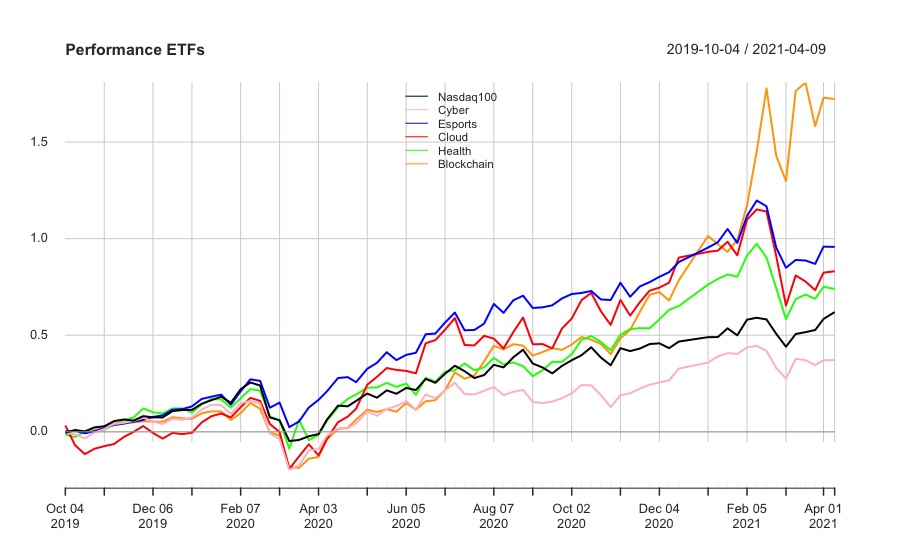

Del sottogruppo Tech fanno parte: cybersecurity (ISPY), eSports (ESPO), Cloud (WCLD), Blockchain (BCHN) e Healthcare Breakthrough DOCT). Questi ETF sono uniti maggiormente dal fatto di essere diversi dagli altri che dall’essere estremamente simili tra loro.

Come a Gennaio vediamo che solo l’L&G cyber security UCITS ETF non ha sovraperformato il Nasdaq a partire da luglio 2020. Performance sempre più legata al Bitcoin per BCHN.

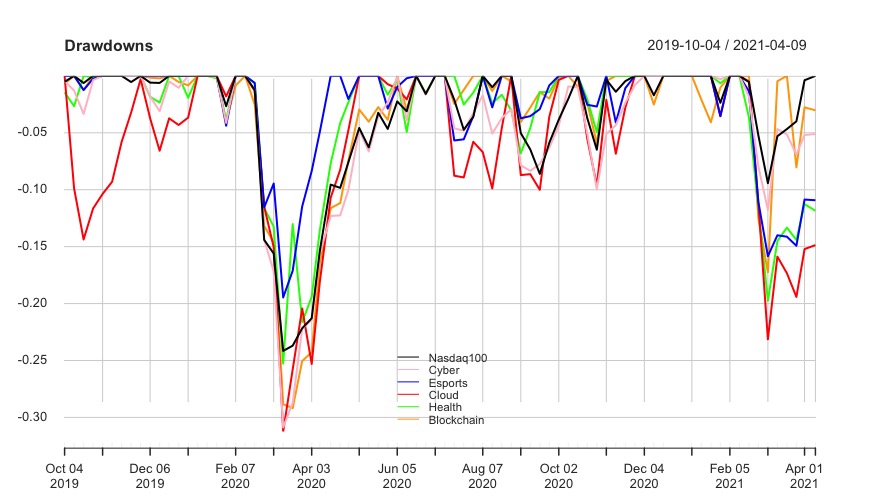

Se confrontiamo la correzione di marzo 2020 con quella di inizio 2021 vediamo come tutti i tematici hanno fatto peggio del Nasdaq, con ESPO ancora abbastanza difensivo ma meno del L&G cyber security che, come abbiamo visto in precedenza, era però salito meno.

Per queste analisi utilizzo una versione particolare del CAPM in cui il portafoglio di mercato è per il primo gruppo l’indice Nasdaq e per il secondo l’indice World. Guardiamo il beta e l’indice di Treynor

| Cyber | Esports | cloud | health | block | |

|---|---|---|---|---|---|

| Beta | 1.02 | 0.91 | 1.35 | 0.90 | 1.09 |

| Beta+ | 0.72 | 0.72 | 1.34 | 0.68 | 1.04 |

| Beta- | 1.18 | 1.02 | 1.31 | 1.13 | 1.30 |

| Active P. | -0.14 | 0.18 | 0.11 | 0.06 | 0.57 |

| Treynor | 0.22 | 0.61 | 0.36 | 0.49 | 0.86 |

Il Cloud mostra una maggior partecipazione al ribasso mentre ESPO si conferma come un prodotto a basso beta negativo rispetto al Nasdaq, insieme con l’Healthcare Breakthrough.

Inserisci il tuo indirizzo e-mail e riceverai le notifiche per i nuovi articoli (di solito 2 a settimana):

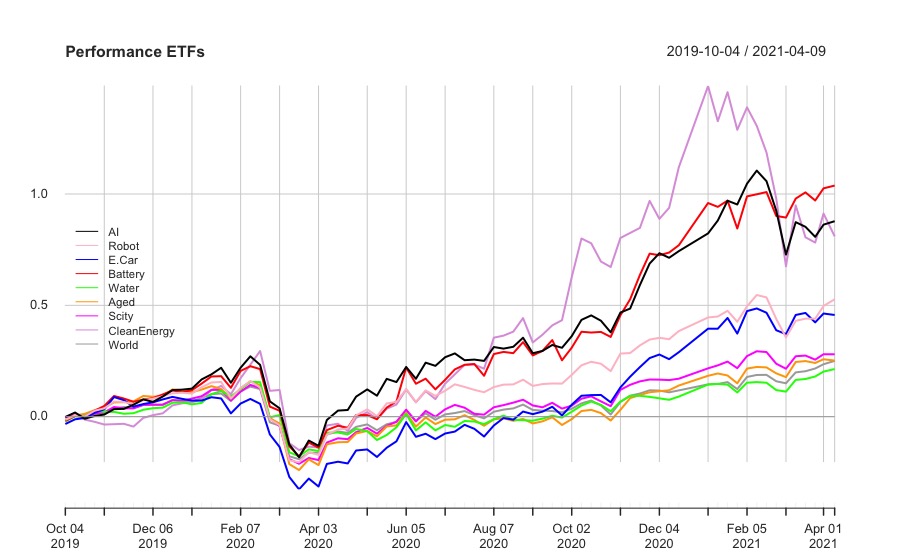

Gruppo 2: World

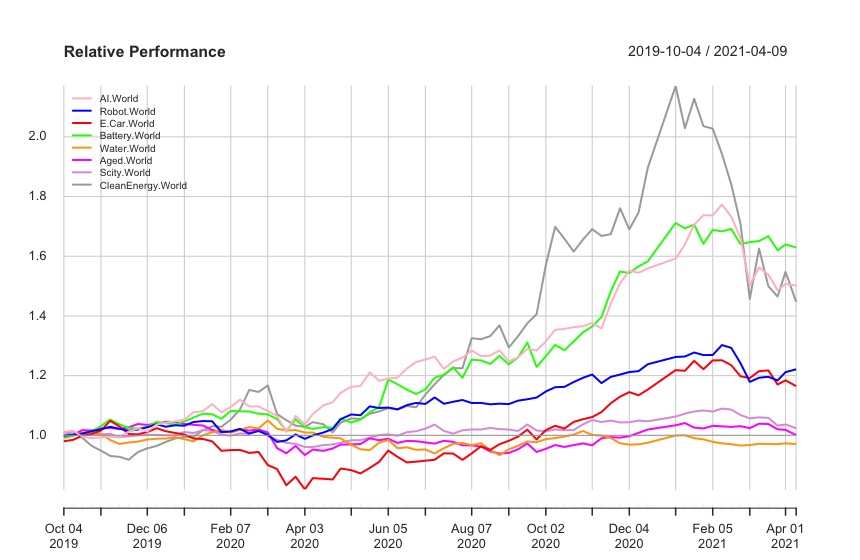

Del sottogruppo World fanno parte AI, Robot, Electric Car, Clean Energy, Battery, Smart City, Invecchiamento (AGED) e Global Water. L’iShares Global Clean Energy mostra una performance estrema che lo rende diverso dagli altri ma comunque più simile agli elementi del suo gruppo che dell’altro.

Vediamo come l’iShares Global Clean Energy faccia storia a sé, ormai raggiunto da WisdomTree Artificial Intelligence e L&G Battery Value-Chain. l’iShares Electric Vehicles e l’iShares Automation & Robotics mostrano un performance migliore del MSCI World a partire dall’estate 2020.

Notiamo la profonda recente correzione del Global Clean Energy seguita da AI, mentre gli altri tematici hanno quasi raggiunto i massimi pre correzione.

| AI | RBOT | E.CAR | BATT | water | aged | scity | clean | |

|---|---|---|---|---|---|---|---|---|

| Beta | 1.23 | 1.13 | 1.28 | 1.27 | 1.03 | 1.16 | 1.02 | 1.45 |

| Beta+ | 1.33 | 1.09 | 1.52 | 1.32 | 1.01 | 1.27 | 1.06 | 1.57 |

| Beta- | 1.03 | 1.05 | 1.00 | 1.07 | 1.13 | 1.15 | 0.99 | 1.27 |

| Active P. | 0.36 | 0.16 | 0.12 | 0.44 | -0.02 | 0.00 | 0.01 | 0.32 |

| Treynor | 0.42 | 0.28 | 0.22 | 0.47 | 0.13 | 0.13 | 0.17 | 0.33 |

Il solito Clean Energy si conferma come prodotto ad alto beta, come al contrario Smart City e Water confermano un comportamento estremamente simile all’indice World.

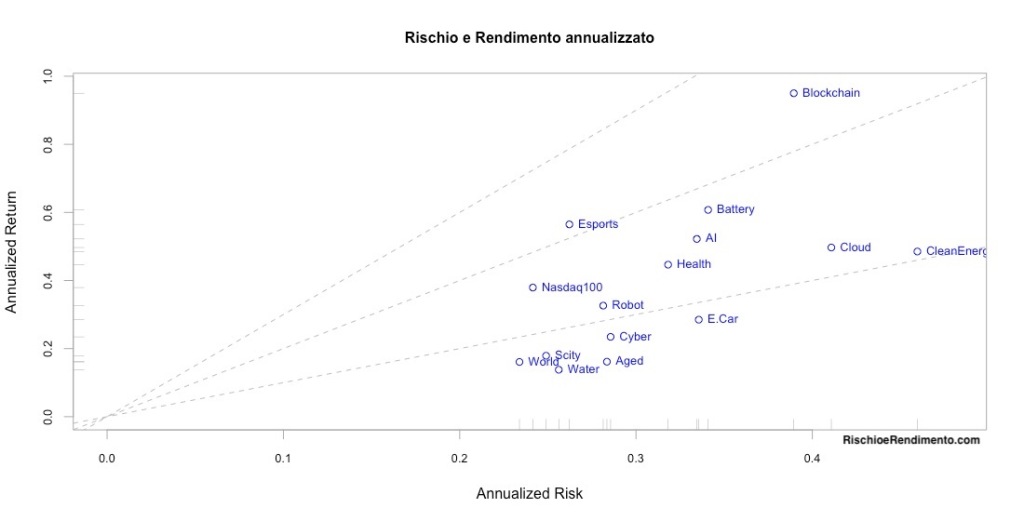

Rischio e Rendimento

| NASDAQ | cyber | espo | cloud | health | block |

|---|---|---|---|---|---|

| -5.5% | -7.0% | -5.9% | -9.4% | -6.6% | -6.9% |

| ai | robot | e.car | batt | water | aged | scity | clean | world |

|---|---|---|---|---|---|---|---|---|

| -6.6% | -5.7% | -7.0% | -6.6% | -5.4% | -6.0% | -5.2% | -9.4% | -4.9% |

Tutti i tematici mostrano una rischiosità in termini di VaR o di volatilità annualizzata maggiore dei due indici principali. Alcuni come BATT, BCHN e ESPO si confermano quelli con un rendimento compatibile con il maggior rischio.

L’analisi ha messo in luce la presenza di una serie di sottogruppi:

- Esport e Cloud: vanno bene nei momenti di rischio chiusura, ESPO si conferma sempre quello col miglior rapporto rischio rendimento dato che WCLD presenta sempre drawdown molto profondi.

- Clean energy: La grande volatilità che da sempre accompagna questo prodotto a ridotto di molto la performance durante l’ultima correzione, da notare che dal 19 aprile ci sarà un aggiornamento ed un inserimento di altre società nello S&P Global Clean Energy Index che passera’ da 30 a 100 società, quindi l’andamento sarà probabilmente meno esplosivo.

- AI e Robot: comportamento simile tra i due, con il primo caratterizzato da più rischio e più rendimento, ma ha subito maggiormente la recente correzione.

- Battery e E.Car: come sopra, ma il primo ha più rendimento con un rischio simile.

- Smart City, Aged e Water: comportamento molto simile tra loro e con il World, con un profilo rischio/rendimento generalmente peggiore.

- BlockChain: segue in realtà maggiormente le criptovalute,ma in maniera non costante. Ha un interessante profilo di rischio/rendimento da verificare in caso di correzione importante delle crypto (se ci sarà).

- Healthcare Breakthrough: prodotto interessante, rendimento simile ad altri prodotti con volatilità minore, caratterizzato da bassa correlazione con quasi tutti gli altri.

Tutte le analisi, se non diversamente segnalato, sono originali e vanno intese al solo scopo informativo, spero siano comunque utili per aiutarvi a investire nei megatrend con più consapevolezza.

BETA

In questa analisi ho utilizzato la definizione di Beta, Beta+ e Beta-

Il Beta di un fondo è un coefficiente di rischio sistematico che misura la relazione tra i rendimenti di un ETF/fondo e quelle del suo benchmark. Il beta del benchmark ha valore 1: se il coefficiente Beta è superiore all’unità vuol dire che il fondo oscillerà più che proporzionalmente rispetto all’indice di riferimento; se il Beta è compreso tra 0 e 1, il valore del fondo oscillerà meno che proporzionalmente rispetto all’indice in entrambe le direzioni.

Il Beta+ è un coefficiente che misura la relazione tra i rendimenti di un fondo e quelle del mercato di riferimento nelle fasi al rialzo. Un fondo con un beta+ di 1,1 sarà del 10% più reattivo del mercato nelle fasi di rialzo e la sua performance sarà migliore di quella del benchmark.

Il Beta- è un coefficiente che misura la relazione tra i rendimenti di un fondo e quelle del mercato di riferimento nelle fasi al ribasso. Un fondo con un Beta- di 1,3 è il 30% più reattivo del mercato durante un ribasso e la sua performance sarà peggiore di quella mercato.

Per maggiori info su come viene usato in questi approfondimenti : Il Capm e il Beta

L’indice di Treynor, è un indice di rischio finanziario che a differenza di quanto fa l’indice di Sharpe (che utilizza come indice di rischio la deviazione standard), usa il classico Beta come indice di rischio.

Per vedere i confronti precedenti:

- Confronto megatrend Gennaio 2021

- Confronto megatrend Ottobre 2020

assetallocation Bitcoin Certificati Cina Correlazioni Covid Crypto ESG ETF FactorInvesting Investimenti Megatrend obbligazioni Oro Pensioni PIR Portafogli REIT Risk Teoria di Portafoglio Volatilità

11 pensieri su “Confronto Megatrend: Aprile 2021”