La politica dei dividendi delle azioni negli Stati Uniti è un argomento chiave per gli investitori e gli analisti finanziari. Molti investitori stanno cercando di capire come le società statunitensi gestiscono la distribuzione dei loro profitti attraverso i dividendi.

Il dividend yield, ovvero il rapporto tra il dividendo annuale e il prezzo dell’azione, è una metrica importante per valutare la redditività degli investimenti in azioni ma non è l’unico modo per le aziende di remunerare i propri azionisti, vedremo in questo articolo il Buyback azionario. Le politiche delle società possono fornire informazioni sulla loro posizione finanziaria e sui loro piani futuri.

Modigliani e Miller

La teoria di Modigliani e Miller sull’irrilevanza dei dividendi sostiene che in un mondo ideale senza tasse o costi di fallimento, la politica dei dividendi non ha alcun impatto sul prezzo delle azioni o sulla struttura del capitale. Tuttavia, poiché le tasse esistono nella realtà, le aziende utilizzano il Buyback per massimizzare i profitti per gli azionisti.

Il BuyBack

Il Buyback consiste nell’acquisto delle proprie azioni da parte della società, il che riduce il numero di azioni in circolazione e aumenta le misure di redditività per azione come EPS e flusso di cassa per azione. Ciò, a sua volta, tende ad aumentare il prezzo delle azioni, generando guadagni di capitale non tassati per gli azionisti fino a quando non vengono vendute le azioni.

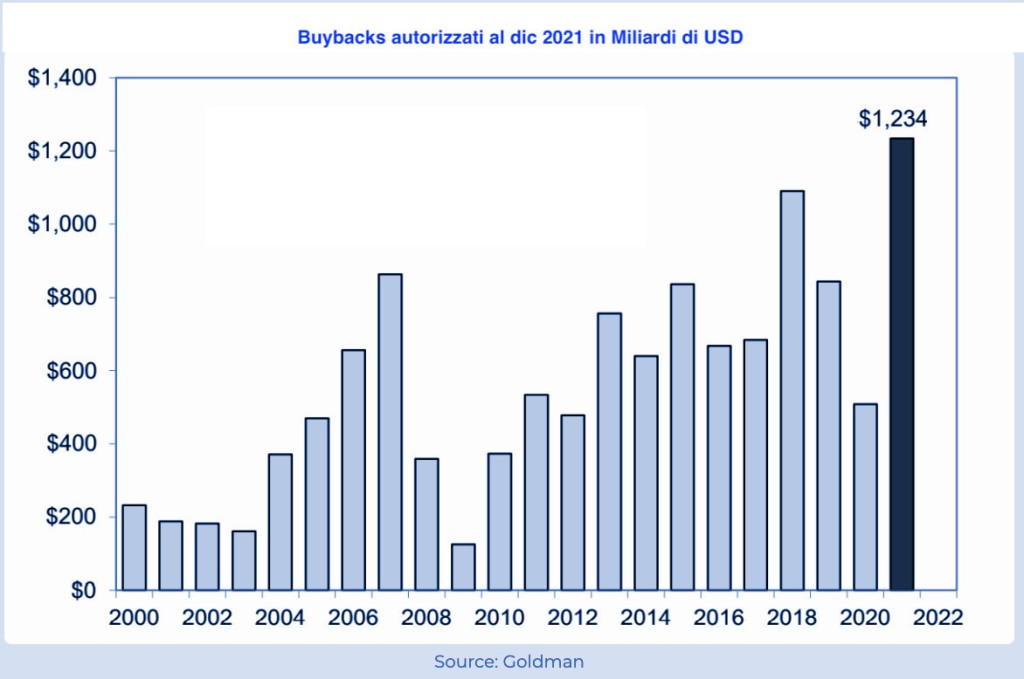

L’andamento nel tempo

Possiamo notare come i buybacks siano ormai per dimensioni pari o superiori ai dividendi, con un andamento meno omogeneo e lineare rispetto a questi ultimi. Questo perché la politica dei dividendi costanti o in aumento è tipica di molti titoli americani e molti investitori apprezzano e cercano questo comportamento da parte delle aziende. Le aziende che privilegiano i dividendi sono solitamente Utilities o Società Immobiliari.

Cash o debito ?

Con quali fondi si opera un Buyback? Un’azienda può finanziare il riacquisto assumendo debiti, con denaro contante o con il flusso di cassa derivante dalle operazioni.Nel grafico la percentuale (a destra) e l’importo (a sinistra )dei Buybacks finanziati con debito.

Nel tempo la percentuale di Buybacks a debito per le aziende americane è variabile con una media del 23%. Nell’ultimo periodo la percentuale è inferiore (circa il 15%).

I settori

Vediamo l’ultimo Buyback Yield dei vari settori dello S&P500 :

| Settore | Ultimo Buyb. y. | Media a 20 anni |

|---|---|---|

| Energy | 0.8% | 1.5% |

| Materials | 2.1% | 0.8% |

| Financials | 3.5% | 0.2% |

| Industrials | 2.0% | 2.1% |

| Cons.Disc. | 1.6% | 2.3% |

| Tech. | 2.3% | 2.9% |

| Comm. Services | 3.3% | 1.4% |

| Real Estate | -1.5% | -1.3% |

| HealthCare | 1.3% | 1.9% |

| Cons.Staples | 1.4% | 1.8% |

| Utilities | -0.9% | -1.0% |

Storicamente i tecnologici hanno il tasso di Buyback maggiore mentre settori ad alto dividendo come Utilities e Real Estate hanno un tasso negativo.

ETF sui Buyback

Sono disponibili su Borsa Italiana alcuni ETF che espongono ai titoli globali e americani che avviano programmi di riacquisto dei titoli azionari. Sono prodotti che godono di poco interesse da parte degli investitori.

| Indice | ETF | dim fondo | ter | 1M | 3M | distribuzione |

|---|---|---|---|---|---|---|

| Nasdaq Global Buyback Achievers | Invesco Global Buyback Achievers UCITS ETF | 64 | 0,39% | -2,75% | 1,86% | Distribuzione |

| S&P 500 Buyback | Amundi ETF S&P 500 Buyback UCITS ETF USD | 96 | 0,15% | -3,00% | 3,21% | Accumulazione |

| S&P 500 Buyback Coperto | Amundi S&P 500 Buyback UCITS ETF EUR (C) | 74 | 0,15% | -2,68% | 3,76% | Accumulazione |

Inserisci il tuo indirizzo e-mail e riceverai le notifiche per i nuovi articoli :

I Buybacks nel 2022 e l’effetto sul mercato

Nell’immagine sottostante vediamo come i buybacks siano ritornati a salire raggiungendo i 1200 miliardi di dollari. Questa quantità di denaro certo non sposta gli equilibri del mercato ma sicuramente può aiutare.

Le aziende che effettuano buyback non sono generalmente quelle high growth e sono state proprio queste ultime le vincitrici sul mercato negli ultimi anni ( anche considerando la correzione degli ultimi mesi). La differenza tra l’indice S&P 500 e il S&P 500 Buyback non è comunque marcata.

Il Blackout Perid

La maggior parte delle società quotate in borsa ha una politica di blackout ( blackout policy ) delle negoziazioni azionarie, che limita le transazioni a partire da due settimane prima del trimestre fino a 48 ore dopo il rilascio pubblico degli utili, ovvero i dati sull’andamento dell’azienda. La teoria del Buyback blackout sostiene che queste politiche possono causare prestazioni peggiori perché le aziende non possono riacquistare azioni prima del rilascio degli utili.

Secondo la teoria del Buyback blackout le prestazioni peggiorano perché le aziende non possono riaquistare azioni prima del rilascio degli utili. Secondo analisi di State street però:

I test non indicano un forte legame tra riacquisti e degrado dell prestazioni durante i periodi di blackout per le aziende con grandi programmi di riacquisto

Resta il fatto che i buyback aziendali rimangono uno (ma non ovviamente l’unico) dei driver del mercato.

Concludo con la percentuale stimata di aziende in Blackout per aprile e maggio 2022.

assetallocation Bitcoin Certificati Cina Correlazioni Covid Crypto ESG ETF FactorInvesting Investimenti Megatrend obbligazioni Oro Pensioni PIR Portafogli REIT Risk Teoria di Portafoglio Volatilità