Ho introdotto alcune nozioni sulla teoria di portafoglio, le nozioni di rischio e rendimento e visto come esistano diverse modalità per realizzare portafogli complessi. E’ possibile combinare asset diversi per ottenere il mix che meglio si adatta al nostro profilo di rischio e rendimento e in questo articolo proverò a fare degli (spero) semplici esempi, didattici ma concreti.

I fondi

Per questa analisi userò alcuni ETF, rispettivamente sullo S&P500, sui mercati emergenti, sull’Oro, sui titoli di stato USA a lungo termine e sulle obbligazioni High Yield.

| ETF | Sigla |

|---|---|

| SPDR S&P 500 | SPY |

| iShares Core MSCI EM IMI | EME |

| WisdomTree Physical Gold | GOLD |

| Lyxor Core US Treasury 10+Y | US |

| iShares € High Yield Corp Bond | HY |

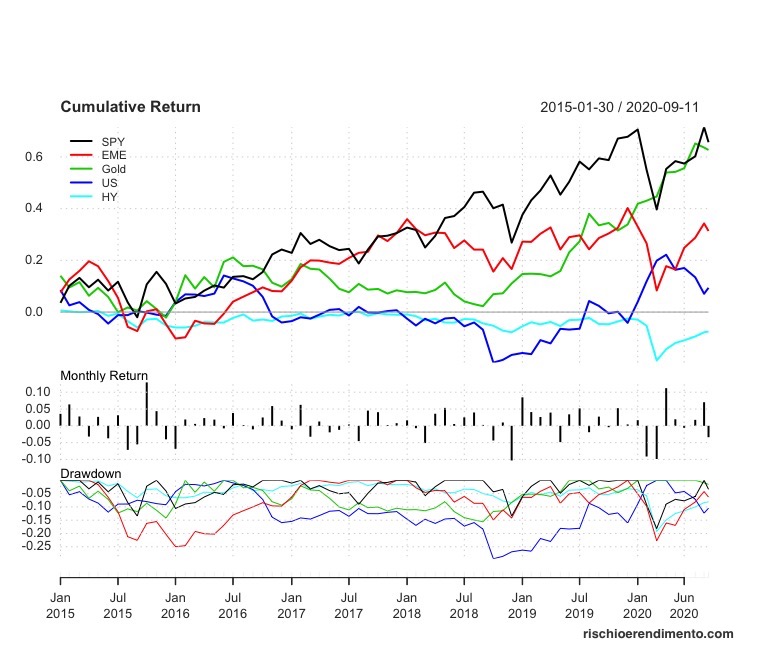

I migliori risultati nel periodo considerato sono quelli di ORO e S&P500, seguiti dagli emergenti e di titoli di stato USA. Non hanno recuperato tutto il terreno perso i bond HY. (ricordo che SPY, HY e US hanno staccato delle cedole).

Correlazione

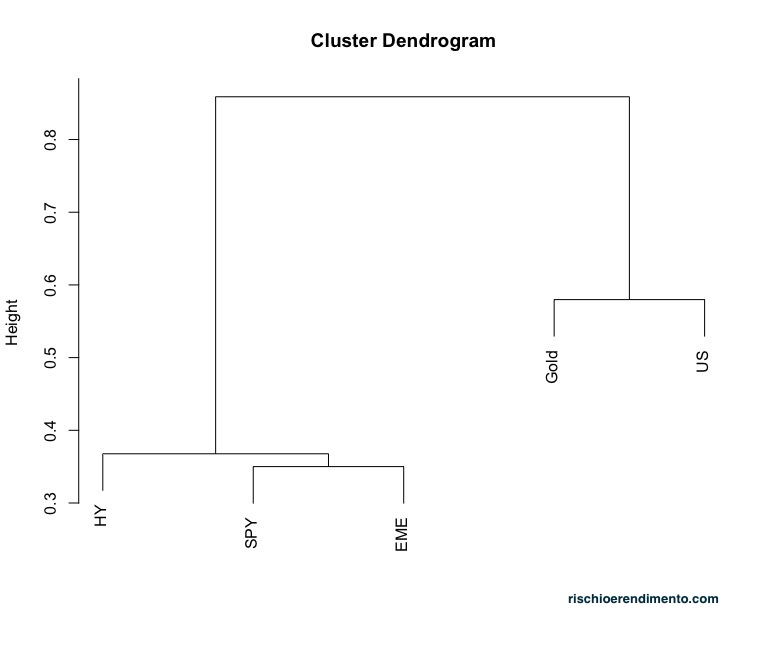

Analizziamo la correlazione sui dati mensili di questi 5 ETF e vediamo com I mercati emergenti siano correlati con il mercato americano mentre Oro e Titoli USA siano poco correlati tra loro e praticamente non correlati con gli azionari. I bond HY hanno un comportamento simile agli azionari.

Possiamo sintetizzare con un diagramma ad albero i risultati dell’analisi sulle correlazioni con l’individuazione di 2 gruppi di ETF.

Rischio e rendimento

A conferma del primo grafico vediamo come Oro e S&P siano i migliori con l’Oro meno volatile tra i 2, scarso il rendimento dell’HY (al netto delle cedole) ma la sua volatilità è la più bassa del gruppo.

I portafogli

Partendo da questi dati ho ipotizzato 3 portafogli come da tabella sottostante, ovviamente questi portafogli sono indicati solo a scopo didattico per vedere come si combinano insieme rischio e rendimento dei diversi ETF. Il peso degli ETF nei portafogli è costante nel periodo e questo simula un ribilanciamento mensile del portafoglio, non sono considerati i costi delle transazioni per ribilanciare, il reinvestimento delle cedole e l’eventuale tassazione sul capital gain.

| Protafoglio | SPy | EME | gold | US | hy |

|---|---|---|---|---|---|

| Port. A | 70% | 0% | 30% | 0% | 0% |

| Port. B | 20% | 20% | 20% | 20% | 20% |

| Port. C | 60% | 0% | 20% | 20% | 0% |

Possiamo vedere che il PA grazie alla buona performance dell’oro durante il crollo fa meglio del semplice S&P500. L’equipesato PB nonostante abbia il 40% in ETF che non hanno ben performato mostra una volatilità molto bassa. Nel PC affiancando lo US, che ha performato peggio di Gold e SPY, a questi ultimi, ha permesso al portafoglio di limitare la volatilità rinunciando a un po’ di rendimento.

| Misura | Spy | eme | gold | us | hy | pa | pb | pc |

|---|---|---|---|---|---|---|---|---|

| MaxDD | 18% | 24% | 15% | 29% | 19% | 12% | 10% | 10% |

| VaR (95%) | 6.8% | 7.4% | 4.3% | 6.1% | 4.6% | 4.6% | 3.0% | 3.7% |

Se guardiamo alle misure di rischio (Max Drawdown e Value at Risk) sull’orizzonte temporale mensile, vediamo come il beneficio della diversificazione permetta di ridurre sensibilmente la volatilità senza sacrificare i rendimenti.

Questo vuole essere solo un piccolo esempio di come combinando opportunamente alcuni strumenti si possa ottenere il mix che meglio si addice alle nostre esigenze, ai nostri obiettivi.

Il prossimo obiettivo sarà : la frontiera efficiente

assetallocation Bitcoin Certificati Cina Correlazioni Covid Crypto ESG ETF FactorInvesting Investimenti Megatrend obbligazioni Oro Pensioni PIR Portafogli REIT Risk Teoria di Portafoglio Volatilità

3 pensieri su “Teoria di portafoglio IV – Il giusto Mix”