Abbiamo precedentemente visto una analisi dell’investimento tramite ETF in oro rispetto ai Gold Miners cioè a quelle società che si occupano ( principalmente ) di estrazione aurifera. Vediamo in questo analisi il rapporto tra Argento e Silver Miners e tra questi rispetto a Oro e Gold Miners.

Per questa analisi userò i dati di 4 ETFs quotati a NY :

- SPDR Gold Shares : GLD per l’oro

- iShares Silver Trust : SLV per l’argento

- VanEck Vectors Gold Miners : GDX per i Gold Miners (IE00BQQP9F84)

- Global X Silver Miners : SIL per i Silver Miners (US37954Y8488)

Componenti

Se osserviamo le principali componenti dei 2 ETF sui Miners vediamo come i primi 6 titoli raggiungono il 50/60% della capitalizzazione dei fondi e che la sovrapposizione tra i 2 ETF è minima.

| SIl | perc | gdx | perc |

|---|---|---|---|

| WHEATON PRECIOUS METALS | 20.9 | NEWMONT CORP | 12.9 |

| POLYMETAL | 13.7 | BARRICK GOLD CORP | 12.6 |

| PAN AMERICAN SILVER | 9.4 | FRANCO-NEVADA CORP | 6.8 |

| HECLA MINING CO | 6.7 | WHEATON PRECIOUS METALS | 5.6 |

| BUENAVENTURA-ADR | 5.3 | NEWCREST MINING LTD | 4.8 |

| FRESNILLO PLC | 5.1 | AGNICO-EAGLE MINES LTD | 4.8 |

Performance

Partiamo da una visione della performance dei 4 ETF di lungo periodo, considerando come da fine agosto 2011 inizi una correzione per l’oro del 40%.

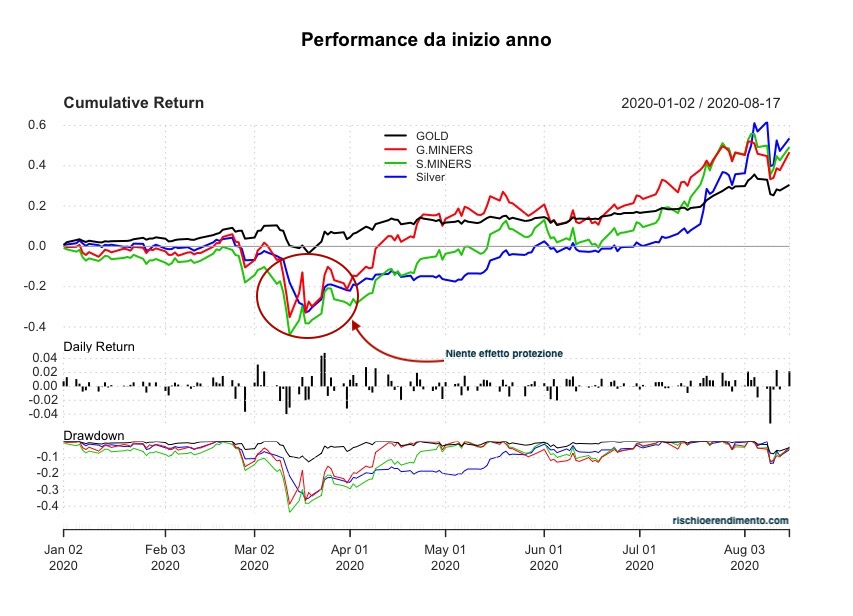

Guardando all’ultimo anno si può vedere come solo l’oro abbia un comportamento da bene rifugio rispetto all’argento e ai Miners che che mostrano una maggiore volatilità e una maggiore performance YTD.

Correlazioni

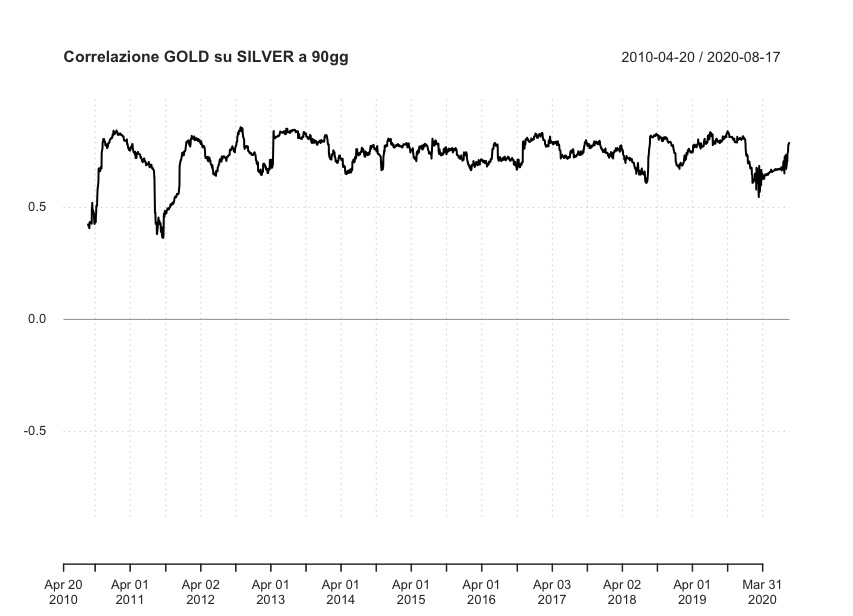

Si può notare come i Miners siano maggiormente correlati tra loro che con i rispettivi metalli e che la correlazione media tra Argento e Oro sia maggiore di quella tra loro e i rispettive società di estrazione.

Osservando la correlazione rolling tra Oro e Argento vediamo come sia sempre positiva e tende sempre a tornare a valori superiori vicini allo 0.8.

Per rimanere aggiornato sulle analisi del Blog:

Rischio e Rendimento

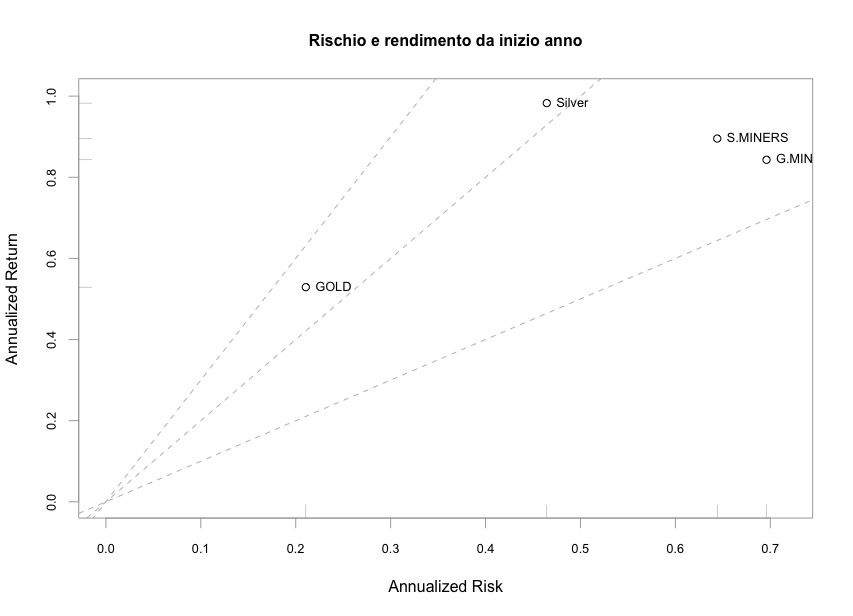

Il rapporto rischio rendimento dell’ultimo anno mostra la maggiore performance e maggior rischio di argento e miners.

Drawdowns

Vediamo ora le 3 maggiori correzioni di questi ETF degli ultimi 15 anni. Nella tabella troviamo : inizio della correzione, giorno del minimo, giorno in cui a recuperato il massimo precedente, in caso di NA significa che non ha ancora recuperato il massimo precedente.

| DAl | al | Recuperato il | perdita |

|---|---|---|---|

| 2011-08-23 | 2015-12-17 | 2020-07-29 | – 45% |

| 2008-03-18 | 2008-11-12 | 2009-09-16 | – 29% |

| 2009-12-03 | 2010-02-08 | 2010-05-11 | – 12% |

| Dal | AL | Recuperato il | Perdita |

|---|---|---|---|

| 2011-09-09 | 2016-01-19 | NA | – 80% |

| 2008-03-17 | 2008-10-27 | 2010-09-22 | – 70% |

| 2007-07-20 | 2007-08-16 | 2007-09-18 | – 19% |

| Dal | Al | RECUPERATO IL | Perdita |

|---|---|---|---|

| 2011-04-11 | 2016-01-19 | NA | – 82% |

| 2011-01-04 | 2011-01-25 | 2011-03-01 | – 23% |

| 2010-05-13 | 2010-05-20 | 2010-08-27 | – 15% |

| Dal | AL | RECUPERATO IL | perdita |

|---|---|---|---|

| 2011-04-29 | 2020-03-18 | NA | – 76% |

| 2008-03-06 | 2008-10-27 | 2010-09-22 | – 57% |

| 2007-02-27 | 2007-08-21 | 2007-11-06 | – 21% |

Queste tabelle ci confermano quello che abbiamo visto prima, con correzioni più marcate per Argento e Miners rispetto all’oro. Concludo dicendo che se l’oro ha ragione di essere presente strategicamente in un portafoglio diversificato ( anche considerando la sua relazione con i tassi di interesse) in ottica di protezione, i miners e argento si confermano investimenti tattici.

assetallocation Bitcoin Certificati Cina Correlazioni Covid Crypto ESG ETF FactorInvesting Investimenti Megatrend obbligazioni Oro Pensioni PIR Portafogli REIT Risk Teoria di Portafoglio Volatilità

Un pensiero su “Oro Argento e … Miners”