Abbiamo parlato dell’orizzonte temporale dell’investimento nell’indice azionario mondiale in un precedente approfondimento. L’orizzonte temporale di un investimento è quel periodo di tempo per il quale l’investitore si priva di una parte delle proprie disponibilità finanziarie e le investe in linea con il suo profilo di rischio e il proprio obiettivo. In questo approfondimento vedremo un altro indice: quello sul mercato giapponese calcolato da MSCI dal 1970.

L’investimento in azioni: Giappone

Il Giappone è il secondo componente dell’indice MSCI World dopo gli stati uniti e negli anni ’80 arrivò a pesare più del 40%.

Vi sono diversi modi di investire su azioni, direttamente o tramite contenitori quali Fondi o ETF. In questo articolo vedremo l’investimento nell’indice MSCI Japan che è facilmente replicabile attraverso strumenti a basso costo quali gli ETF. Qui di seguito alcuni dei principali ETF sull’azionario giapponese (MSCI Japan).

ETF sul MSCI Japan

| Gestore ISIN | ISIN | AUM | TER in % | Uso dei profitti | |

|---|---|---|---|---|---|

| Xtrackers MSCI Japan UCITS ETF 1C | LU0274209740 | 2.114 | 0,20% | Accumulazione | |

| UBS ETF (LU) MSCI Japan UCITS ETF | LU0950671825 | 1.829 | 0,19% | Accumulazione | |

| Lyxor Core MSCI Japan UCITS ETF | LU1781541252 | 1.379 | 0,12% | Accumulazione | |

| iShares MSCI Japan UCITS ETF | IE00B02KXH56 | 1.194 | 0,59% | Distribuzione | |

| UBS ETF (LU) MSCI Japan UCITS ETF | LU0136240974 | 796 | 0,19% | Distribuzione | |

| iShares MSCI Japan UCITS ETF | IE00B53QDK08 | 492 | 0,48% | Accumulazione | |

| Amundi Index MSCI Japan UCITS ETF | LU1602144732 | 326 | 0,45% | Accumulazione | |

| HSBC MSCI Japan UCITS ETF | IE00B5VX7566 | 158 | 0,19% | Distribuzione | |

| SPDR MSCI Japan UCITS ETF | IE00BZ0G8B96 | 151 | 0,12% | Accumulazione |

Come vediamo l’offerta è ampia con prodotti ad accumulazione dei proventi e a distribuzione e con TER (Total Expanse Ratio) fino al 0.12%.

Andamento dell’indice MSCI Japan

La performance del mercato giapponese tra il 1980 e il 1990 è incredibile, ma poi il valore dell’indice (che è total return ovvero considera anche i dividendi) rimane bloccato fino al 2017.

L’inflazione in Giappone

L’indice che utilizzeremo è MSCI Japan lordo in dollari calcolato dal 1970, dobbiamo tener presente che negli anni ’70 l’inflazione in Giappone (come in altre parti del mondo) ha viaggiato sopra il 10% per quasi tutto il decennio mentre a partire dagli anni ’80 con il boom del mercato azionario l’inflazione rimane sempre al di sotto del 5%.

Investimento nell’indice MSCI Japan a 60 mesi

Per prima cosa vedremo l’investimento per 60 mesi a finestra mobile (rolling) nell’indice MSCI Japan. In questo primo grafico abbiamo il rendimento annualizzato che avremmo ottenuto investendo per 60 mesi nell’indice partendo dal 1970 spostando poi in avanti il mese di partenza.

L’indice giapponese ha avuto periodi di rendimento su base annua del 20%-40% negli anni ’70 e ’80 fino ai primi anni ’90.Lo 0.X sul grafico corrisponde all X% (0.2 = 20%) i dati sono in Dollari americani e sono al lordo dei dividendi.

Il secondo grafico indica il rendimento cumulato dell’investimento a 5 anni sempre a finestra mobile.

Si può notare come chi ha investito da fine anni ’70 ai primi anni ’80 ha avuto rendimenti lusinghieri, ma chi ha investito dalla seconda metà degli ’80 ha avuto una performance molto deludente.

Investimento nell’indice MSCI Japan a 120 mesi

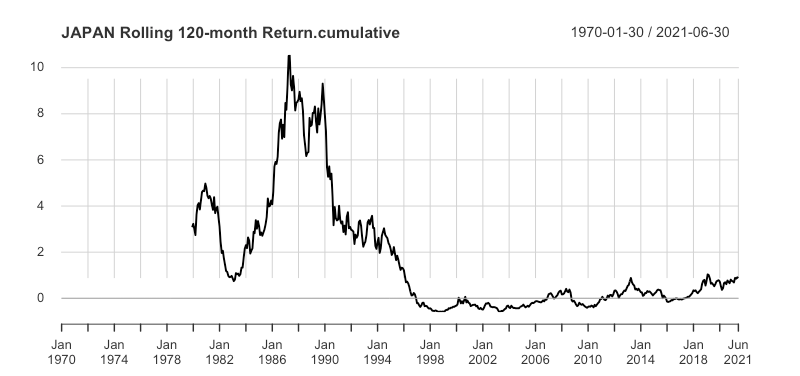

Passiamo ora all investimento rolling a 120 mesi ovvero 10 anni.

A 10 anni il rendimento annualizzato diventa leggermente meno volatile ma presenta un andamento negativo dal ’98 al 2010. Dagli anni ’90 (quindi sempre inizio investimento metà degli ’80) abbiamo rendimenti che scendono sempre più.

Investimento nell’indice MSCI Japan a 180 mesi

Passiamo ora all investimento rolling a 180 mesi ovvero 15 anni. Il rendimento annualizzato si fa sempre più contenuto ma il rendimento annualizzato è negativo dal periodo 2000-2015.

Il rendimento a 15 anni crolla a partire dal 2000 con un ritorno annualizzato tra il 2000 e il 2021 che fatica ad arrivare al 5% (0.05).

Investimento nell’indice MSCI Japan a 240 mesi

Passiamo ora all investimento rolling a 240 mesi ovvero 20 anni, un orizzonte temporale molto ampio e che dovrebbe assicurare un Il rendimento annualizzato positivo, ma come vediamo chi avesse investito a metà degli anni ’80 ha avuto risultati modesti se non negativi.

La performance cumulata si fa difficile da leggere. Accorciamo un poco la finestra temporale.

Consideriamo quindi il periodo dal 1979 e vediamo come comunque lentamente negli ultimi anni si assista a una performance minima per un investimento azionario. Ricordo che i dati sono al lordo delle tasse e dell’inflazione.

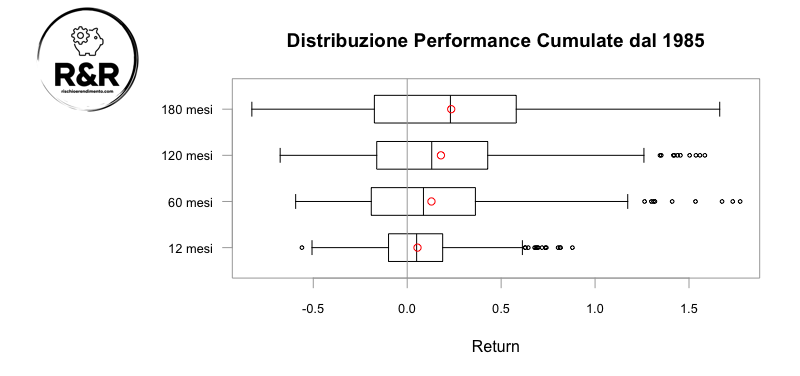

Distribuzione delle performance

In questo grafico a BoxPlot si nota come anche a 10 o 15 anni quasi il 25% delle volte si abbia un rendimento negativo. (per una disamina sulla distribuzione dei rendimenti vi rimando qui.)

Nel secondo grafico prendiamo in considerazione solo i periodi a partire dal 1985 e vediamo come i risultati peggiorino con risultati negativi in quasi il 50% degli investimenti a 5 anni. A 5-10-15 anni abbiamo inoltre performance cumulate di -50%.

Sopravvalutazione, P/E e rendimenti

Quello che è capitato con l’indice giapponese potrebbe capitare su altri mercati? Abbiamo parlato di sopravvalutazione degli indici azionari in questo articolo, osserviamo questo grafico che mostra l’andamento del P/E e il valore dell’indice Topix. Dagli anni ’90 ai primi anni 2000 abbiamo un P/E superiore a 30 (al momento quello del S&P500 è pari al 21.5x).

Vediamo come la performance dell’indice giapponese (il TOPIX in questo caso) sia legata alla valutazione dell’indice nel corso del tempo, ma considerazioni di questo tipo sono facili da fare ex-post, mentre sul momento, soprattutto dopo che l’indice ha abituato a rendimenti brillanti nel recente passato, non sono così scontate.

Inserisci il tuo indirizzo e-mail e riceverai le notifiche per i nuovi articoli :

In sintesi l’investimento azionario presenta dei rischi che dobbiamo sempre tenere in considerazione. Se non abbiamo a disposizione un orizzonte temporale coerente con l’investimento, possiamo valutare un portafoglio di investimenti, unendo diverse tipologie di strumenti o classi di investimento (liquidità, azioni, obbligazioni, materie prime etc..) per quello specifico obiettivo.

assetallocation Bitcoin Certificati Cina Correlazioni Covid Crypto ESG ETF FactorInvesting Investimenti Megatrend obbligazioni Oro Pensioni PIR Portafogli REIT Risk Teoria di Portafoglio Volatilità

2 pensieri su “Orizzonte temporale dell’investimento: Giappone”