Nella seconda parte dell’approfondimento sull’iShares Asia Property Yield UCITS ETF (IASP: IE00B1FZS244) ho pensato di confrontarlo con alcuni ETF a distribuzione quotati su Borsa Italiana:

Asian Dividend

Il primo è l’iShares Asia Pacific Dividend UCITS ETF ( IAPD: IE00B14X4T88) un ETF che investe nei titoli a alto dividendo dell’Asia-Pacifico.

| titolo | SEttore | Peso |

|---|---|---|

| VTECH HOLDINGS LTD | IT | 3,23% |

| HAITONG INTL SECURITIES GROUP LTD | Finanziari | 3,11% |

| FORTESCUE METALS GROUP LTD | Materiali | 3,05% |

| BENDIGO AND ADELAIDE BANK LTD | Finanziari | 3,01% |

| MCMILLAN SHAKESPEARE LTD | Industriali | 2,97% |

| PCCW LTD | Comunicazione | 2,83% |

| GEMDALE PROPERTIES AND INVESTMENT | Immobili | 2,52% |

| KERRY PROPERTIES LTD | Immobili | 2,49% |

| HYSAN DEVELOPMENT LTD | Immobili | 2,46% |

| NEW WORLD DEVELOPMENT COMPANY LTD | Immobili | 2,42% |

Possiamo notare che l’Asia Pacific Dividend ha una certa sovrapposizione con l’iShares Asia Property Yield. Nell’ultimo anno l‘andamento dei 2 ETF è stato simile e Il rendimento da dividendo è stato del 2,9% per il primo e del 3,5% per il secondo.

Pacific SRI

Il secondo ETF è l’UBS MSCI Pacific Socially Responsible UCITS ETF (PSREUA: LU0629460832), un ETF sull’Asia-pacifico con una attenzione all’investimento socialmente responsabile, cosa che ha sicuramente premiato nell’ultimo periodo.

I 3 ETF asiatici presentano esposizioni diverse verso i 4 mercati principali.

| Paese | IASP | IAPD | PSREUA |

|---|---|---|---|

| Giappone | 41,7% | 19,7% | 68.4% |

| Hong Kong | 25,8% | 41,2% | 7.2% |

| Singapore | 15,5% | 11,3% | 3.4% |

| Australia | 14,9% | 19,7% | 18.8% |

US Property Yield

Conclude il gruppo degli ETF usati nel confronto l’iShares US Property Yield UCITS ETF: (IUSP: IE00B1FZSF77) che replica il mercato dei REIT USA caratterizzati da un certo rendimento da dividendo.

L’analisi

La performance (dividendi esclusi) del UBS MSCI Pacific Socially Responsible nel periodo considerato è la migliore del gruppo seguita dall’iShares Asia Property Yield. Gli altri 2 ETF sono invece sotto la loro quotazione di 5 anni fa.

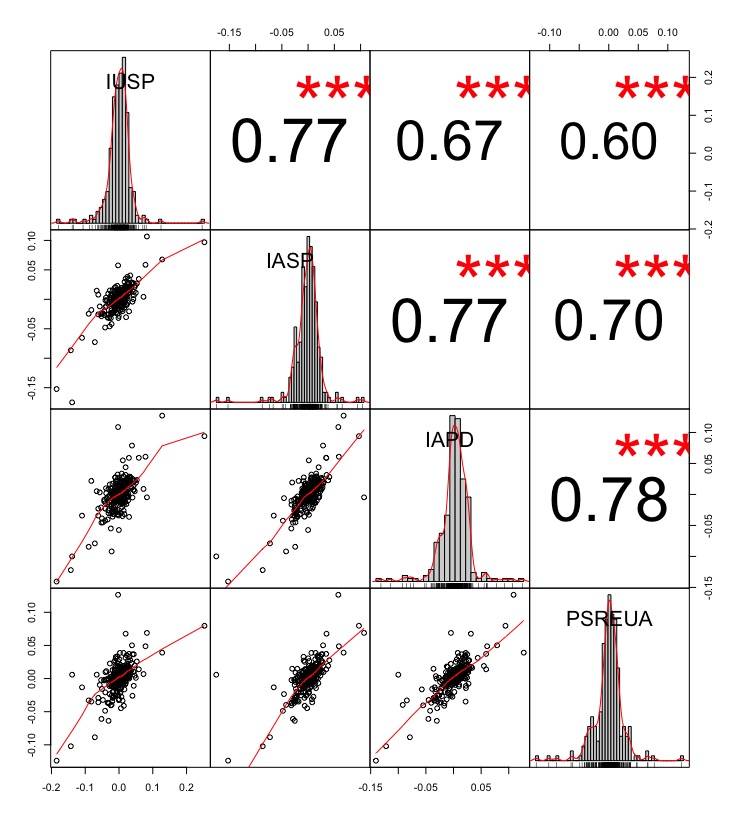

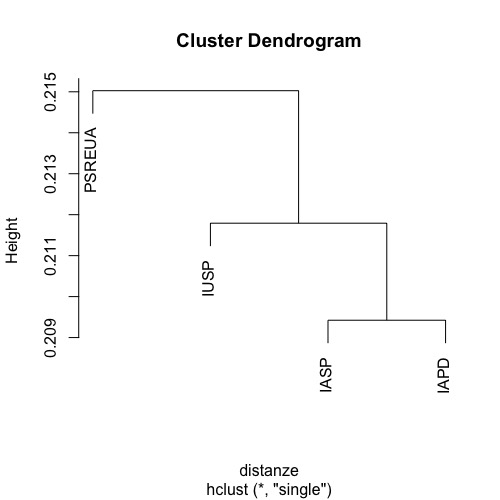

Correlazione

Possiamo vedere che i 4 ETF sono parzialmente correlati tra loro, rielaborando i dati sulle correlazioni (dati settimanali) otteniamo il diagramma a albero che sostanzialmente avvicina il nostro iShares Asia Property Yield all’Asia pacifico (condividono anche dei titoli), e secondariamente al mercato immobiliare USA. L’UBS MSCI Pacific Socially Responsible è maggiormente correlato all’Asia Dividend che al mercato immobiliare.

Rischio

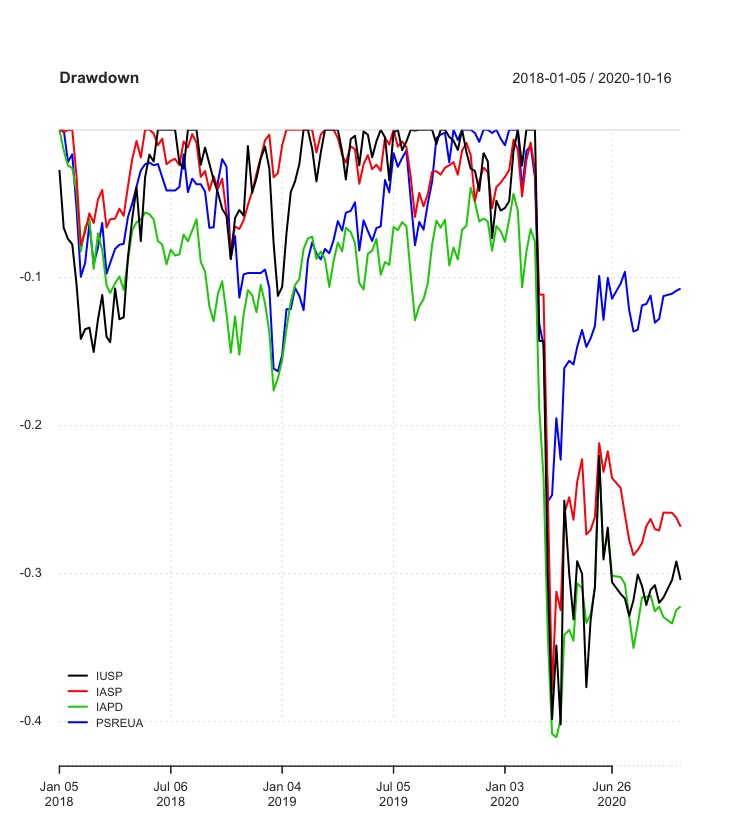

All’inizio di quest’anno abbiamo assistito alle correzioni maggiori che questi ETF hanno affrontato degli ultimi 5 anni. Nel caso dell’Asia Pacific Dividend la quotazione raggiunta nel marzo 2015 non è mai stato recuperata.

(Un drawdown è un calo dal picco al minimo durante un periodo specifico per un investimento, è solitamente indicato come percentuale tra il picco e il minimo successivo.)

| IUSP | IASP | IAPD | PSREUA |

|---|---|---|---|

| 40% | 37% | 46% | 25% |

La correlazione tra REIT Asiatici e Americani (finestra mobile 50 settimane) si concentra intorno al valore di 0.5, ma durante la crisi di inizio anno è aumentata fino a valori vicino a 1 (crollo generalizzato)

Performance relativa

Osservando le performance del REIT Usa su quello Asiatico si può vedere come ci sia un periodo di maggiore crescita di quello americano tra il 2013 e il 2016, per poi rientrare in parte negli anni seguenti. Rispetto all’Asia Pacific Dividend invece la performance del iShares Asia Property Yield è maggiore in maniera continua dal 2015.

In sintesi l’iShares Asia Property Yield presenta ovviamente un comportamento simile al Real estate USA, ma se la correlazione ritornasse vicino a quella del recente passato, vista anche la miglior risposta dei paesi asiatici alla crisi Covid, potrebbe esserci una miglior performance relativa dell’Asia sull’USA. Rispetto all’UBS MSCI Pacific Socially Responsible ha sicuramente sofferto sia per le caratteristiche proprie dei REIT sia per la recente propensione alla sostenibilità. Infine l’Asia Property Yield ha un profilo rischio/rendimento migliore dell’Asia Pacific Dividend (ha anche perso meno durante il recente crollo) e può essere un interessante prodotto per esporsi sui titoli Asiatici con buon dividendo.

assetallocation Bitcoin Certificati Cina Correlazioni Covid Crypto ESG ETF FactorInvesting Investimenti Megatrend obbligazioni Oro Pensioni PIR Portafogli REIT Risk Teoria di Portafoglio Volatilità